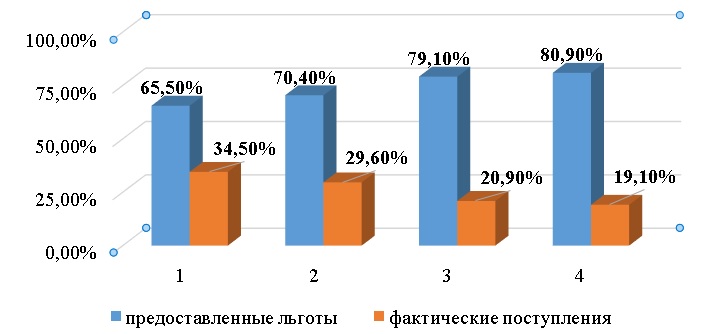

В частности, в 2018 году общие начисленные таможенные платежи по отношению к 2015 году увеличились с 17,3 трлн сумов до 60,2 трлн сумов, т.е. в 3 раза. В свою очередь, доля льгот с начисленных таможенных платежей увеличилась с 65,5 % до 80,9 % (48,8 трлн сумов), а поступления в бюджет снизились с 34,5 % до 19,10 %.(рис.1. Таможенные платежи и льготы)

Следует отметить, что нормативно-правовые акты, содержащие положения и нормы по предоставлению таможенных льгот имеют особые значимости в этом направлении. В связи с этим, необходимо анализировать нормативные базы в области применения таможенных льгот.

В частности, в соответствии статье 297 Таможенного кодекса, по пунктам 8, 9, 10, 11 в отношении к инвесторам предоставлены тарифные льготы в виде освобождения от уплаты таможенной пошлины.

Кроме того, следует отметить, что соответствии статье 297 таможенного кодекса, тарифные льготы в виде освобождения от уплаты таможенной пошлины предоставляются в отношении товаров, ввозимых на таможенную территорию иностранными юридическими лицами при 2 условий:

- при осуществлении прямых инвестиций в экономику Республики Узбекистан, Общая сумма должна быть эквивалентной более 50 миллионов долларов США;

- ввозимые товары должны быт продукцией собственного производства этих иностранных юридических лиц.

Следует отметить, что в национальном законодательстве многих государств имеются благоприятные условия при предоставлении таможенных льгот для иностранных инвесторов.

В частности, в Российской Федерации существует практика, способствующий увеличения иностранного инвестиция в стране. Льготы по импортной пошлине предоставляются предприятиям с иностранными инвестициями в соответствии с Постановлением Правительства РФ № 883 от 23.06.96. Льгота предоставляется в отношении товаров, ввозимых в качестве вклада иностранного инвестора в уставный фонд предприятия. Предоставление льготы возможно только при одновременном выполнении следующих условий:

– ввозимые товары и транспортные средства не являются подакцизными;

– ввозимые товары и транспортные средства относятся к основным производственным фондам;

– товары и транспортные средства ввозятся в сроки, установленные учредительными документами для формирования уставного капитала.

При этом, необходимо учесть, что подакцизные товары не могут быть ввезены в качестве вклада в уставный капитал и льготы по ним не предоставляются.

Также, льгота может быть предоставлена только в период формирования уставного капитала, указанного в учредительных документах. Если срок не указан, то он определяется 1 годом с момента регистрации предприятия. Льгота может быть предоставлена в течении не более 1 года.

Кроме этого, льгота предоставляется на товары по стоимости, не превышающие величину вклада иностранного учредителя в уставный капитал. Пересчет сумм производится по курсу на день регистрации предприятия, или по курсу, оговоренному в учредительных документах.

Капитан таможенной службы Ж.Убаев

15.05.2019